ステップ12では、【減価償却】について説明し、会計ソフトに設定・入力していきます。

固定資産?耐用年数?

じっくり解説したうえで、会計ソフトの設定・入力方法まで説明するので安心してください。

引き続き、基本無料のクラウド会計ソフト「MFクラウド確定申告」を用いて、解説を進めます。

固定資産とは

固定資産とは、事業のために長期間使用する財産のこと。

10万円以上の固定資産は固定資産台帳に登録し、減価償却をする必要があります。

減価償却とは?

固定資産は物品によって「耐用年数」が定められており、この期間は1年ごとに資産価値が減少していきます。

この減っていく資産価値を「減価償却費」という勘定科目で記帳していきます。

特例措置

「30万円未満の少額減価償却資産の取得価額の損金算入の特例」という制度を活用すれば、30万円未満は一括で経費計上することができます。

※特例措置の期限:平成27年12月時点では「平成28年3月」まで

この制度を活用すれば30万円未満は一括で経費計上できるので、面倒な減価償却費の計算も固定資産台帳も不要です。

この特例措置があるうちは30万円未満、特例措置が終わってしまったら10万円未満の物品しか購入しなければ、経理はラクチンです。

減価償却の方法(定額法・定率法)や一括償却、耐用年数については「減価償却資産と特例措置」にまとめてあるので、ここでは会計ソフトへの具体的な入力方法の解説を進めます。

会計ソフトで固定資産を管理(減価償却費の計算)

ここでは、

1月1日に、軽自動車(100万円)を購入、週5日(70%)事業に使用すると想定し会計ソフトに入力します。

固定資産台帳

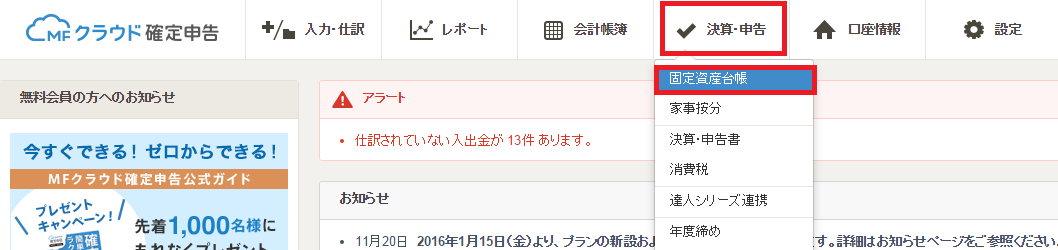

1.MFクラウド確定申告のTOPメニュー「決算・申告」から、「固定資産台帳」をクリックします。

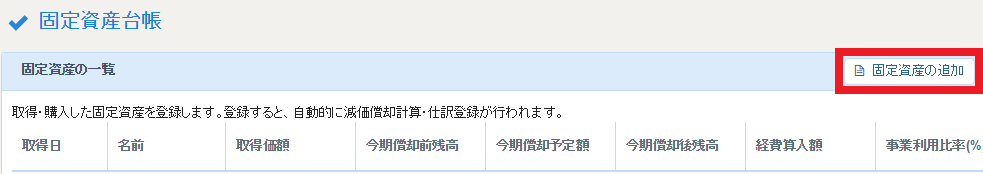

2.「固定資産の追加」をクリックします。

3.「固定資産の追加・作成」画面にて、以下のように入力します。

- 勘定科目は車両運搬具

- 取得価格は1,000,000円

- 取得日は1月1日

- 償却方法は定額法

- 軽自動車の耐用年数は4年(もし普通自動車なら6年)

- 事業利用比率に70%

- 自動計算された数値を今期償却額に入力

- 保存をクリック

これで固定資産台帳への入力は完了です。

償却方法について

ここでは定額法を用いましたが、

30万円未満の固定資産で、即時償却の特例措置を使うなら「即時償却」

10万円以上20万円未満の固定資産で、3年で均等償却するなら「一括償却」を選択します。

定率法は事前の届出が必要で、さらに計算も複雑なのでおすすめしません。

仕訳登録

MFクラウド確定申告で固定資産を登録すると、自動的に減価償却計算され・仕訳登録まで行われます。

- 購入した固定資産はどの勘定科目に当てはまるか?

- 購入した固定資産の耐用年数

この2点が確認できれば、あとは会計ソフトに入力するだけ!

面倒な計算は会計ソフトがやってくれます。

まとめ

これで固定資産を登録し、減価償却費を計算できるようになりました。

解説した入力例を応用すれば、その他の固定資産(建物などの有形減価償却資産・ソフトウェアなどの無形減価償却資産)も処理することができます。

このまま入力を進めていけば

複式簿記の表にするのも、確定申告書を作るのも、会計ソフトがやってくれます。入力だけ頑張りましょう!

疑問・質問が残った方はMFクラウド確定申告のヘルプページも参照してみて下さい。

また、実際の入力で悩んだら、無料のサポートへ問い合わせてみて下さい。

無料会員のままでもサポートが受けられます!

関連記事

関連記事